4月19日,一则消息刷屏钢铁圈:国家发展改革委政研室副主任、新闻发言人孟玮在国家发展改革委4月份新闻发布会上表示,2022年,国家发展改革委、工业和信息化部、生态环境部、国家统计局将继续开展全国粗钢产量压减工作。

靴子终于落地。此前,市场上关于2022年是否继续实施粗钢产量压减政策的讨论从未停止过。政策一出,业内对该政策的分析比较多,多数以市场为主,笔者今天想就以下几个问题进行探讨:

(1)2022年的粗钢压产和2021年有何不同?

(2)今年粗钢压产决策为何千呼万唤始出来?(3)此次压产需要回答1个核心问题(4)对市场的影响几何?

一 “压产2022”与“压产2021”有何不同?

自2016年钢铁行业实施供给侧结构性改革以来,大家已经见识到产业政策的力量了。这只有形的手已经不再隐藏,时刻引导着钢市的变化。仅仅分析短期的供求关系,不重视产业政策,往往会死的很惨。2021年的钢铁及上下游产业链的市场变化足以说明了这一点。

言归正传。知往鉴今,分析清楚2021年压减粗钢的整个过程,对我们研究2022年行业形势有很大的参考意义。

我们先简单回顾一下2021年粗钢压减政策的影响。2020年12月28日,工信部部长肖亚庆在全国工业和信息化工作会议上宣布“要确保2021年粗钢产量同比下降”。消息发出后,不少人以为是部长口误,“产量”应该为“产能”。不过,第三天的12月30日,工信部官方微信“工信微报”就专门发文强调了“这不是口误,是真的。”

有意思的是,之后上半年长达6个月的时间里,国家有关部委和地方并没有任何实际性的压产政策出台。在此期间,粗钢产量节节攀升,几度打破历史日产量峰值,钢材价格更是创下历史新高,国务院常务会议多次出来“灭火”,矛头和典型就是不断上涨的钢材价格。不断打压下,国内钢材价格、铁矿石价格在去年5月12日这一天达到了历史极值。对,请记住这一天,2021年5月12日,很有可能是未来10年内的多个钢铁相关大宗商品历史极值价格。

图 1

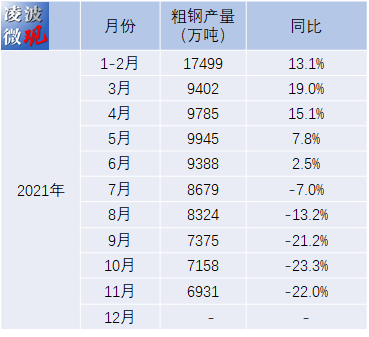

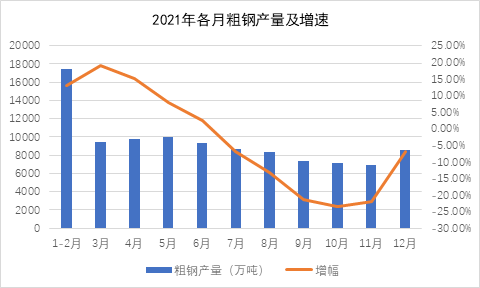

直到6月底的一份文件披露,才把粗钢产量压减政策层面的东西推出表面。6月28日,网上流传出一份安徽省经信厅发布的会议通知《关于召开粗钢产量压减工作座谈会的通知》。这份通知中引出了由国家发改委、工信部、生态环境部和统计局联合发布的《关于做好2021年粗钢产量压减工作的通知》。这是2021年第一次确定的粗钢产量压减工作的文件。随后,山东省、河北省、辽宁省等多地均有相关压减粗钢产量的会议或者文件间或披露出来。各地钢厂也开始陆续开始减产。从下半年的情况来看,各地减产幅度十分明显。

图 2

伴随着粗钢产量的大幅下滑,下半年的钢材价格尽管有所波动,但并未出现明显大幅度上涨。很显然,下游钢材需求也下降了。这从房地产、汽车等下游各行业的景气度和国家的宏观经济表现也可以看出来。不得不说,2021年的粗钢产量压减的时与机都踩在了点上,并非是决策者们多么英明,而是钢铁行业“走运”了。仔细分析,也是必然。2021年上半年,钢材价格大幅上涨,的确是需求带动,这个时候下文件让钢厂减产,既造成供应进一步紧张导致保供出现问题,在利润可观的背景下,压产政策其实也难以真正执行。所以可以解释,2021年近6个月时间里,粗钢产量压减政策迟迟未出的原因。而2021年下半年的粗钢产量压减既有指标分配从而进行的主动压产,更有适应下游需求下滑的被动压产。2021年,根据中国钢铁工业协会的数据,重点钢铁企业的营业收入和利润均达到历史记录。没错,2021年,钢铁行业打了个漂亮仗。回顾了2021年全年的压减粗钢产量政策对钢铁行业的影响,我们再来看看今年粗钢压产和去年的最大的两点不同。

1.大环境不同。2021年,国家宏观经济表现是“前高后低”。2021年一季度GDP同比增长18.3%(有2020年疫情影响基础值偏低的原因),而2022年一季度GDP增速仅为4.8%。而且,自2021年第四季度以来,国民经济增长动力持续不足,经济下行压力较大。今年两会期间可以看出来,“稳增长”是今年经济工作的核心内容。今年年初,国家各有关部门发布了一揽子的“稳增长”措施方案,然而,疫情的突然再次爆发成了“黑天鹅”,多地疫情散发,尤其是3月中旬以来上海疫情,导致多个地方的工地工厂停工,稳增长措施落地困难。不过,可以肯定的是,在中央坚决控制疫情的态势下,疫情在5月份应该可以得到有效控制。考虑到疫情后,5.5%的GDP增速目标的实现以及各项经济政策的持续发力,房地产救市、基建扩大,以及疫情后报复性消费等因素,今年下半年经济大幅度向上是肯定的。因此,2022年宏观经济“前低后高”几成定局。因此,今年下半年需求启动,甚至会将上半年因疫情影响的延迟需求集中在下半年爆发出来。

2. 基础不同。2021年,根据发改委的通报,我国粗钢产量压减了3000万吨,即由2020年的10.65亿吨压减至10.33亿吨。而今年粗钢产量压减的基础是在2021年的10.33亿吨的基础上确保产量再次压减,相当于在2020年的基础上压减3000+万吨,其实力度也不小了。不过,各地的压产压力却会比2021年小很多。根据4月18日统计局发布的数据,一季度我国粗钢产量2.43亿吨,同比下降10.5%,比2021年一季度下降2800万吨。从这个角度来看,只要接下来的时间,各钢厂完成今年的粗钢减产任务的压力远不及2021年,难度并不大。这一点和去年很不相同,钢厂可以更从容把握生产节奏,合理安排生产任务。而难点在于,各钢厂如何把握生产节奏以实现效益最大化的问题。也就是说,如何在成本低、需求好的时候多生产钢,如何在成本高、需求差的时候少生产钢。当然,这些问题即便是在平常也不是很好回答。不过,今年一季度以来,钢铁行业整体表示出低产量、低库存、低消费和高成本的特点。当前貌似就是少产钢的好时机。

二产量是否压减决策迟迟不下?

2022年已经过去了三分之一,2022年粗钢产量是否继续压减终于才有了明确答案,靴子最终落地。我们不禁要问:是不是太晚了点?

不得不说,的确是有点晚了。政策的作用往往不一定是直接影响市场的供需情况,而往往还对市场形成预期性的引导,对预期的引导有时候影响更甚。就在4月19日发改委正式确认今年继续压减粗钢产量后,钢铁上游的原材料价格应声下跌,这在期货市场上表现十分突出。

粗钢产量压减工作为何迟迟没有明确?今年年初以来,工信部多次召开专题会议,发了若干个通知意见,强调今年工业经济发展的总基调是“稳增长”。房地产老大哥已经歇菜了,可以说,作为产业链带动能力超强的钢铁产业,如果轻易进行减产限产,如何实现保供稳价,又如何实现“稳增长”?也许,这是限产政策迟迟没有发布的最主要原因。

大家可以发现,发改委的发布会时间点是4月19日,正是4月18日国家统计局发布第一季度国民经济包括各行业一系列数据之后。从预期来看,一季度的各方面经济数据是高于预期的,是好于大家的实际感受的。统计局数据准不准咱们暂且不去讨论,但是做决策不能靠感受,更不能拍脑袋,统计局的数据是当下最好的选择。一季度的数据出来后,可以对二季度甚至下半年的各行业发展情况进行一个基础性的预判,从而更好地制定政策。事实上,之前行业内比如冶金工业规划院、冶金工业信息标准院以及经济日报等媒体都呼吁过2022年继续进行粗钢产量压产,但始终也只是建议和预判层面,但这也意味着国家有关决策层是做了政策储备的,只是需要一季度的数据佐证后进行方案的微调(比如限产目标总量和分配等,后续笔者会再分析)。

事实上,在尝到了2021年压减粗钢产量的甜果之后,钢厂似乎也不再一味地想着以产量换效益,薄利多产,只要有1分钱的净利润就开足马力干,产量大了不愁利润上不去。这也是长期以来制约我国钢铁行业高质量发展的观念因素。而从结果来看,2022年的粗钢压减工作的收益是看得见的,得到了不少钢铁企业的认可和支持。

只是,钢铁企业期盼国家能早日明确限产与否,更加合理地实施限产方案。根据笔者了解,不少企业对于一些地方粗钢产量压减工作还是有一些意见的,主要是执行产量压减工作时“一刀切”。笔者简单列举2021年地方在执行产量压减过程中的几个现象,无谓对错:

某地共2家钢厂,由于2021年上半年其中一家钢厂大力生产,把该地产量压减指标全部用完了。政策发布后,尽管另一家钢厂产量远低于2020年同期,但也只能跟着停产。

某钢厂由于2020年实施了大规模检修和环保升级等,实际产量只有产能的60%左右,但2021年的产量压减基础是2020年的,因此按照相关方案,该企业自此之后的产能利用率只能长期低于60%。

当然,我们不去评判这些个例,改革过程中总有既得利益者会受伤,但是也希望有关部门制定政策可以更公平完善,本着鼓励行业真正迈向高质量发展的方向去。

三需要回答的一个核心问题——限产目标

尽管去年官方始终没有给出一个说法,但是既然说限产,肯定是要有一个目标的,而且是要准确分配到各地市去实际执行和考核的。相信去年的限产实际达到3000万吨是超过预期的,这主要与下半年的需求下滑形成被动限产有关。

那么,今年的限产目标会是多少呢?笔者粗略估计会在1000万吨-1500万吨。主要是基于以下几个判断:

(1)已经有了2021年的减量基础。

(2)2022年的钢铁需求不会好于2021年。

(2)2022年下半年需求回升幅度高于生产回升强度,保供压力较大。

(3)铁矿石等原燃料价格当前处于高位,预计下半年供给回升。

四对市场有何影响?

粗钢产量压减实际上一直都在市场的预期之中。哪怕在政策没有明确之前,一季度的粗钢产量由于采暖季限产、冬奥会等等因素本身就在下降。这次限产政策明确后,最大的影响莫过于是对下半年粗钢产量的预期多了一些确定性。

多数市场人士判断,下半年的需求会爆发,那么,在有限的供给下,如何根据需求调控生产节奏,发挥出最大韧性是钢厂首要面对的问题。今年基本不会出现钢厂普遍大幅盈利的情况。

当然,今年钢铁市场最大的核心是需求侧变化。需求侧只要不再蹦出类似疫情之类的黑天鹅,下半年按道理是大幅回升是值得期待的。

最后,笔者大胆预判一下:

二季度:需求回升,产量增幅一般,钢价在当前水平上会有小幅上涨;原燃料价格来看,铁矿石价格继续维持当前水平,稳中略有下滑,焦煤焦炭继续维持高位。钢厂利润一般。

下半年:随着需求的进一步释放,生产端发力,钢材价格会再上一个台阶并维持高位;铁矿石价格继续高位运行,焦煤焦炭继续维持高位。钢厂利润增加。

来源: 隽文 凌波微观 2022-04-20 18:25